Der Cost-Average-Effekt kann das Risiko bei langfristigen Investitionen senken. Wie das geht und wieso du dabei von den Kursschwankungen profitieren kannst, erfährst du hier.

Der Cost-Average-Effekt wirkt nur bei langfristigen Sparplänen

Der Cost-Average-Effekt ist eine einfache mathematische Formel, die eine reale Auswirkung auf den Erfolg der Geldanlage haben kann. Der Effekt wirkt dem Anlagerisiko entgegen, wenn die Börsenkurse mal wieder Achterbahn fahren.

Der Cost-Average-Effekt, auch Durchschnittskosteneffekt genannt, kann auftreten, wenn du regelmäßig den gleichen Betrag in Wertpapieren anlegst. Das kannst du zum Beispiel durch einen monatlichen Sparplan mit einem festen Betrag erreichen. Dagegen funktioniert der Effekt nicht, wenn du eine Summe auf einmal investierst. Das spekulative Risiko bleibt in voller Höhe bestehen. Das heißt jedoch nicht, dass du mit Spekulationen keine Gewinne erzielen kannst.

Sparpläne lassen sich meist sehr flexibel anpassen und auf deine persönlichen Ziele ausrichten. Du kannst zum Beispiel durch einen ETF-Sparplan monatlich passiv in einen Fonds investieren. Mit der Zeit wächst das Depot durch die regelmäßigen Zukäufe an, auch bei kleinen Beträgen. Die Fondssparpläne laufen meist über mehrere Jahre oder sogar Jahrzehnte, wenn du für die private Altersvorsorge ansparst.

Übrigens: Mit einem nachhaltigen Fonds investierst du nur in Unternehmen, deren Werte mit Umweltschutz und Menschenrechte übereinstimmen. Eine ethische Bank kann dich zu nachhaltigen Geldanlagen beraten. Kläre dort in jedem Fall deine Erwartungen sowie die persönliche Finanzsituation ab, bevor du mit einem Sparplan loslegst.

Was der Cost-Average-Effekt genau bewirkt

(Foto: CC0/pixabay/geralt)

Ein Fondssparplan, bei dem du den Cost-Average-Effekt nutzen kannst, funktioniert grundsätzlich so: Du kaufst beispielsweise für 100 Euro jeden Monat Fondsanteile. Die Summe bleibt konstant, auch wenn die Kurse steigen oder fallen. Entsprechend erhältst du mal weniger oder mehr Anteile für deine 100 Euro.

Der Cost-Average-Effekt bewirkt dann:

- Durchschnittliche Kosten sinken – Im Vergleich zu anderen Investitionsarten fällt der durchschnittliche Preis der Fondsanteile häufig niedriger aus. Dadurch können auch hochspekulative Wertpapiere oder starke Schwankungen im Markt noch profitabel sein. Andere Sparpläne sind beispielsweise solche mit festen Stückzahlen. Dabei kaufst du monatlich die immer gleiche Menge an Fondsanteilen.

- „Timing-Risiko“ senken – Stiftung Warentest erläutert, dass durch den Cost-Average-Effekt Sparpläne mit festen Geldbeträgen gegenüber einer Einmalanlage einen Vorteil haben. Durch den Effekt ist es gleichgültig, ob du mit der Investition startest, wenn der Kurs gerade hoch oder tief steht. Dagegen kommt es bei der Einmalanlage auf den richtigen Zeitpunkt an. Um den zu finden, brauchst du Kenntnis über die bisherige Kursentwicklung. In den meisten Fällen ist auch eine Portion Glück nötig, um genau zum idealen Zeitpunkt zu kaufen oder zu verkaufen. Verspekulierst du dich, kann die Investition auch einen Verlust anstatt der erhofften Gewinne einfahren.

Den Cost-Average-Effekt berechnen

Für die Berechnung des Cost-Average-Effekt zum Vermögensaufbau ermittelst du zunächst die durchschnittlichen Kosten des Sparplans. Dafür gehst du so vor:

- Nach Ablauf der Ansparzeit schreibst du die Investitionssumme auf. Das ist die Summe deiner gesamten Einzahlungen in den Sparplan.

- Diese dividierst du durch die Summe aller Anteile, die du gekauft hast.

- Das Ergebnis ist der durchschnittliche Kurswert oder Cost Average, zu dem du die Wertpapiere erworben hast.

Den Effekt, der sich aus den Durchschnittskosten ergibt, erkennst du besser durch einen Vergleich: Was wäre herausgekommen, wenn du die gesamte angesparte Summe auf einmal investiert hättest oder in einen Sparplan mit festen Zukäufen von Anteilen?

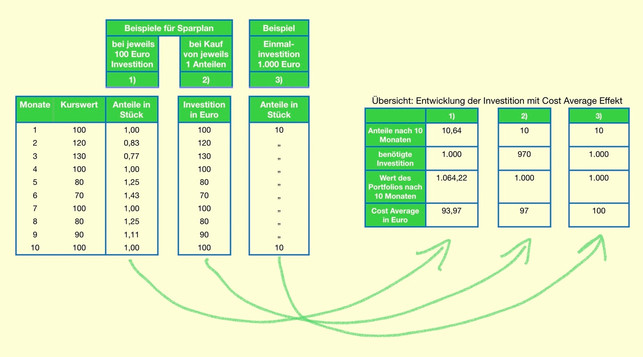

Wie das genau funktioniert und wo der Cost-Average-Effekt zum Tragen kommt, zeigt dir das folgende Rechenbeispiel. Dabei sind zum Vergleich die drei genannten Anlagearten gegenübergestellt:

- Beispiel 1 – Monatliche Investition einer festen Summe von 100 Euro.

- Beispiel 2 – Monatliche Investition in jeweils einen Fondsanteil.

- Beispiel 3 – Einmalanlage von 1.000 Euro. Im Beispiel bleibt die Investition für die gleiche Zeit im Depot, wie bei den Beispielen 1 und 2.

Hinweis: Die Beispielrechnung ist vereinfacht dargestellt. Sie berücksichtigt keine Kosten der Finanzinstitute. Ebenfalls ist der Ausgabewert gleich zum Verkaufskurs gesetzt. In Wirklichkeit gibt es hier immer geringe Unterschiede.

Die Beispiele zeigen den Verlauf verkürzt über 10 Monate. Ein echter Sparplan wird in den seltensten Fällen unter einem Jahr laufen.

Der Cost-Average-Effekt profitiert von schwankenden Börsenkursen

(Foto: Utopia/Martina Naumann)

Mit dem Fondssparplan im Beispiel 1 investierst du über 10 Monate hinweg jeweils 100 Euro. Am Ende der Zeit hast du insgesamt 1.000 Euro investiert. Im Beispiel würdest du diese jetzt wieder verkaufen.

Während der Zeit ist der Kurs mal gesunken und wieder gestiegen, eben eine ganz normale Entwicklung an der Börse. Du startest bei einem Kurswert von 100 Euro. Zufällig ist nach Ende der Laufzeit der Kurs ebenfalls wieder bei 100 Euro angekommen (Achtung: das passiert an der realen Börse nur bedingt).

Jetzt kommt der Cost-Average-Effekt ins Spiel:

- In den Zeiten mit niedrigen Kursen profitierst du und stockst entsprechend das Depot auf.

- Für die insgesamt 1.000 Euro hast du nach 10 Monaten 10,64 Fondsanteile gekauft (Beispiel!).

- Im Durchschnitt lag der Preis für die Fondsanteile, über die Laufzeit gerechnet, bei 93,97 Euro. Das ist der Cost Average in deinem Sparplan.

- Verkaufst du jetzt deine gesamten Anteile zum Preis von 100 Euro, erhältst du 1.064,22 Euro. In diesem Beispiel 1 hast du 64,22 Euro Gewinn erzielt, und zwar allein durch den Cost-Average-Effekt.

Zum Vergleich:

- In Beispiel 2 erzielst du einen Gewinn von 30 Euro, weil du anstatt 1.000 Euro nur 970 Euro über die Laufzeit investieren musstest. In der Summe der Ausgaben über die 10 Monate profitierst du hier zwar auch von den zwischenzeitlich niedrigeren Kursen, allerdings nicht in dem Maße wie in Beispiel 1. Der Hebel des Cost-Average-Effekts sind die höheren Stückzahlen, die du in Summe erwirbst.

- In Beispiel 3 erzielst du keinen Gewinn.

Hinweis: Die Gewinne müssen eventuell noch versteuert werden.

Cost-Average-Effekt: Was du noch wissen solltest

(Foto: CC0/pixabay/sergeitokmakov)

Der Cost-Average-Effekt kann, wie in der gezeigten Beispielrechnung, dein Risiko mindern und dir sogar einen Gewinn bescheren. Allerdings funktioniert das nicht immer so. Stiftung Warentest warnt, dass sich Anleger:innen je nach dem zeitlichen Verlauf der Kursausschläge mit einem Sparplan auch schlechter stellen können als mit einer Einmalanlage.

In bestimmten Situationen verliert der Cost-Average-Effekt seine Wirkung:

- Stabile Kurse – Bei stabilen, wenig schwankenden Anlagen funktioniert der Cost Average Effekt nicht. Solche Wertpapiere, die als relativ stabil und damit risikoarm gelten, sind hauptsächlich Anleihen. Das sind Wertpapiere mit einer festgelegten Verzinsung.

- Langfristig sinkende Kurse – Der Cost-Average-Effekt verhindert keine Verluste. Du kaufst zwar bei den niedrigen Kursen immer mehr Anteile, trotzdem kann der Kurs so tief sinken, dass du die investierte Summe nicht zurückerhältst.

- Langfristig steigende Kurse – In einer Situation, in der die Kursentwicklung nur nach oben zeigt, leistet dir der Sparplan mit festen Beträgen keinen guten Dienst. Bei steigender Kursentwicklung kommen immer weniger Anteile ins Depot, da sie ja mehr kosten. Dadurch fällt der mögliche Gewinn durch den Verkauf sowie durch Dividendenzahlungen geringer aus.

Fazit: Cost-Average-Effekt

Investierst du dein Geld langfristig, solltest du den Cost-Average-Effekt kennen. Bei den Überlegungen, welches Risiko du eingehen möchtest, kannst du den Effekt in der Anlagestrategie berücksichtigen.

Der Cost-Average-Effekt senkt das Anlagerisiko. Du profitierst in Zeiten mit fallenden Kursen. Das zu wissen, kann eine gewisse Beruhigung bedeuten. Du kannst gelassener die wieder steigenden Kurse abwarten.

Sei dir aber bewusst, dass der Cost-Average-Effekt keine absolute Sicherheit versprechen kann:

- Er schützt nicht vor Verlusten.

- Er ist kein Garant auf den maximalen Gewinn.

Weiterlesen auf Utopia.de:

- Finanzen – (k)ein Frauenthema

- Greenwashing bei „nachhaltigen“ Geldanlagen erkennen: so geht’s

- Impact Investing: Geldanlagen mit sozialer und ökologischer Wirkung?

- Geld anlegen: 7 Tipps von Banker*innen – für eine Zeit mieser Zinsen