Eine private Altersvorsorge ist neben der gesetzlichen unerlässlich. Wir zeigen dir die verschiedenen Möglichkeiten, die du zur privaten Altersvorsorge hast.

Private Altersvorsorge und Angst vor Altersarmut

Viele junge Menschen zwischen 17 und 27 Jahren haben Angst, im Alter arm zu sein, da sie für die Sicherung ihres Lebensunterhalts kein Geld sparen können. Statistisch ist vor allem auffallend, dass Frauen wesentlich häufiger später unter Altersarmut leiden. Familie oder auch Gehaltsunterschiede können dabei eine große Rolle spielen.

Warum braucht es private Altersvorsorge?

Um den Lebensstandard in der Rente zu sichern, benötigt man im Alter 80 Prozent des letzten Monatseinkommens:

- Das durchschnittliche gesetzliche Rentenniveau beträgt 48,2 Prozent des letzten Einkommens.

- Nach den Plänen der Bundesregierung soll es bis 2025 nicht unter 48 Prozent sinken.

- Bei der etwas jüngeren Generation der derzeit 20- bis 35-Jährigen kann es durchaus sein, dass dieser Wert weiter nach unten korrigiert wird, bis sie in Rente gehen.

- Auch das Rentenalter steigt, je nach Jahrgang.

Vor allem junge Menschen müssen darum zusätzlich Geld zurückgelegt haben, um den Lebensstandard in der Rente zu sichern. Das geschieht durch private Altersvorsorge.

- Wir erklären dir in einfachen Schritten, wie das Rentensystem in Deutschland funktioniert.

- Zudem zeigen wir dir verschiedene Methoden auf, wie du private Altersvorsorge betreiben kannst.

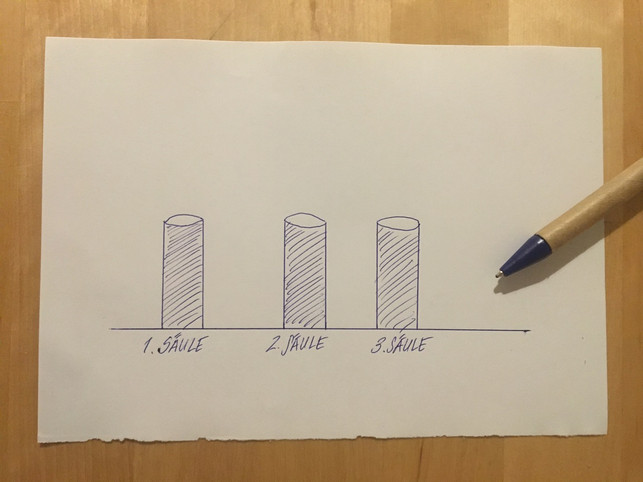

Die drei Säulen der Altersvorsorge in Deutschland

(Foto: Laura Müller)

In Deutschland gibt es im Allgemeinen drei Säulen der Altersvorsorge:

Die erste Säule ist eine Basisvorsorge. Sie umfasst die gesetzliche Rentenversicherung für alle Arbeitnehmer, das Versorgungswerk für bestimmte Berufsgruppen und die Rürup-Rente für Selbstständige.

Zur zweiten Säule gehört die geförderte private Altersvorsorge. Das sind zusätzliche Verträge zur Riester-Rente und der betrieblichen Altersvorsorge. Diese privaten Altersvorsorgen sind vor allem für Arbeitnehmer:innen geeignet und werden vom deutschen Staat gefördert.

Die dritte Säule umfasst jede ungeförderte private Altersvorsorge wie Lebens- und Rentenversicherungen oder ein privater Fondssparplan. Auf diese privaten Altersvorsorgen gibt es keine staatliche oder betriebliche Förderung. Da die Einzahlungen von deinem Nettogehalt abgehen, ist damit schon die Einkommensteuer abgeführt.

Wir zeigen dir am Ende noch eine weitere Säule am Ende auf: Sie wird von Finanztip Säule 0 genannt. Darin haben wir noch zwei weitere Ideen für dich, wie du private Altersvorsorge flexibel gestalten kannst.

Drei Methoden der ersten Säule

(Foto: CC0 / Pixabay / Anemone123)

Fast jede berufstätige Person hat Zugriff auf die erste Säule durch eine ihrer drei Formen:

1. Die gesetzliche Rentenversicherung

Die gesetzliche Rentenversicherung funktioniert in Deutschland als Umlageverfahren. Die Generation, die momentan die Beiträge einzahlt, finanziert die Generation der aktuellen Rentner:innen. Die nachkommenden Generationen wiederum werden später durch ihre Beiträge die Rente für diejenigen zahlen, die jetzt arbeiten. Dieses Prinzip nennt sich Generationenvertrag.

Durch diese Regelung sind die Entwicklungen der Lohneeiträge mit den Entwicklungen der Rentenauszahlungen verknüpft. Am 01. Juli jedes Jahres kommt es darum zu eine Rentenanpassung. Die gesetzliche Rentenversicherung beinhaltet derzeit einen Pflichtbeitrag von 18,6% (Stand Januar 2022). Eine Hälfte zahlt Arbeitgeber:in, die andere Arbeitnehmer:in.

(Foto: CC0 / Pixabay / saweang)

2. Versorgungswerke

Neben der gesetzlichen Rentenversicherung gibt es auch die Versorgungswerke. Diese sind nicht freiwillig, sondern sind für viele Berufe eine Pflichtversicherung. Es geht darum, Freiberufler*innen abzusichern, die Mitglieder einer Berufskammer sind.

Zu diesen Berufen gehören:

- Steuerberater:innen

- Wirtschaftsprüfer:innen

- Rechtsanwält:innen

- Notar:innen

- Ingenieur:innen

- Architekt:innen

- Ärzt:innen

- Apotheker:innen

- Psychotherapeut:innen

Trittst du als Freiberufler:in oder Angestellte:r in eine Berufskammer ein, musst du auch in das Versorgungswerk eintreten. Gleichzeitig zahlst du jedoch auch in die gesetzliche Rentenversicherung. Du kannst einen Antrag stellen, um dich von der gesetzlichen Rentenversicherung befreien zu lassen.

Der Beitrag selbst kann je nach Versorgungswerk variieren. Bist du angestellt, zahlst du in der Regel den gleichen prozentualen Beitrag wie die gesetzliche Rentenversicherung. Gleichzeitig bezuschusst dich dein Arbeitgeber wie bei der gesetzlichen Rentenversicherung.

Vorteil: Die Renten sind meist höher als die der gesetzlichen Rentenversicherung. Denn anders als zur gesetzlichen Rentenversicherung nutzen die Versorgungswerke die Beiträge der Mitglieder kapitalbildend: Die Versorgungswerke legen die Beiträge mit Zinsen zurück, bis sie ausgezahlt werden.

(Foto: CC0 / Pixabay / StartupStockPhotos)

3. Rürup-Rente

Die Rürup-Rente ist die staatlich geförderte Altersvorsorge für Selbstständige. Wie bei der gesetzlichen Rentenversicherung können Beiträge bis zu 24.305 Euro von der Steuer abgesetzt werden.

Ob sich eine Rürup-Rente lohnt, hängt wie bei vielen Versicherungen von verschiedenen Faktoren ab:

- Wie alt du schließlich wirst

- Welchen Steuersatz du beim Renteneintritt hast (ab 2040 werden Rürup-Renten komplett versteuert)

Es gibt verschiedene Arten der Rüruprente:

- Eine klassische Rentenversicherung

- Fondsgebundene Rentenversicherung

- Fondssparpläne

Vorteil: Du kannst deinen monatlichen Beitrag auf das Mindeste reduzieren. Das sind meist um die 25€ im Monat.

Nachteil: Das eingezahlte Kapital lässt sich nicht auszahlen. Es ist eine Altersvorsorge und wird deshalb lebenslang vom Versicherer ausgezahlt. Damit ähnelt die Rürup-Rente der gesetzlichen Rente. Außerdem kannst du den Rürup-Vertrag nicht kündigen. Das Guthaben kann weder vererbt noch übertragen werden. Individuell ist es bei manchen Versicherern möglich, dass im Todesfall Ehepartner*in oder Kinder das Geld ausbezahlt bekommen.

Zwei Methoden der zweiten Säule

(Foto: CC0 / Pixabay / geralt)

1. Riester-Rente

Die Riester-Rente gibt es seit Anfang der 2000er Jahre in Deutschland und ist eine private Altersvorsorge. Sie ist für Beamte und Arbeitnehmer:innen von Vorteil, die sehr gut verdienen oder gering verdienen aber mehrere Kinder haben. Es gibt bei der Riester-Rente drei unterschiedliche Vertragsformen:

- Riester-Rentenversicherungen

- Wohn-Riester-Verträge

- Riester-Fondssparpläne

Die staatliche Förderung ist bei allen drei Vertragsformen gleich: Das Geld, das du einzahlst, musst du meist nicht versteuern. Du erhältst mit einem Riester-Vertrag vom Staat bis zu 175€ pro Jahr. Wenn du Kinder hast, gibt es sogar noch hohe Zuschüsse.

Mit Eintritt in den Ruhestand mit mindestens 60 Jahren kannst du dir deine eingezahlten Beiträge als lebenslange Rentenzahlung auszahlen lassen. Auf die ausgezahlten Beiträge wird dein Steuersatz abgezogen.

2. Betriebliche Altersvorsorge (bAV)

Bei einer betrieblichen Altersvorsorge baust du eine Zusatzrente über deinen Arbeitgeber auf. Dies lohnt sich für dich besonders, wenn dein Arbeitgeber die betriebliche Altersvorsorge mit Entgeltumwandlung bezuschusst.

- Die klassische bAV: Bei der klassischen betrieblichen Altersvorsorge zahlt der Arbeitgeber die Beiträge für deine Rente.

- bAV mit Entgeltumwandlung: Mit dieser Art kannst du Teile deines Bruttogehalts in die Betriebsrente einzahlen. Bist du mit deinem Beitrag pro Monat unter 268€, zahlst du keine Sozialabgaben. Ist dein monatlicher Beitrag unter 536€, zahlst du keine Steuern darauf. Der Arbeitgeber muss den eingezahlten Beitrag seit 2019 mit mindestens 15% bezuschussen.

Vorteil: Für eine betriebliche Altersvorsorge spricht, dass deine eingezahlten Beiträge steuerfrei und frei von Sozialabgaben sind.

Nachteil: Eine betriebliche Altersvorsorge lohnt sich, wenn du den Arbeitgeber in Zukunft nicht wechseln wirst. Denn es kann schwierig sein, den Vertrag zur betrieblichen Altersvorsorge zu einem neuen Arbeitgeber mitzunehmen.

Zwei Methoden der dritten Säule

(Foto: CC0 / Pixabay / RoboAdvisor)

Die dritte Säule beinhaltet alle Vertragsmöglichkeiten für eine private Altersvorsorge ohne eine staatliche Förderung. Dabei handelt es sich um private Rentenversicherungen oder Lebensversicherungen, die klassisch oder fondsgebunden sind. Diese Beiträge zahlst du von deinem Nettogehalt. Darum musst du keine Einkommensteuer mehr darauf zahlen.

Während der Ansparphase brauchst du keine Steuern auf Zins- oder Dividendenerträge zahlen. Die Rente selbst wird nur geringfügig besteuert (der sogenannte Ertragsanteil – eine genau Tabelle findest du hier).

1. Rentenversicherung

Bei dieser privaten Altersvorsorge zahlst du monatliche Beiträge ein. Mit den derzeit niedrigen Zinsen lohnt sich die klassische Rentenversicherung kaum, da die Kosten des Vertrags durch die gewonnene Rendite wieder ausgeglichen werden müssen.

Es gibt weitere Varianten der privaten Rentenversicherung, wie die Rentenversicherung der neuen Klassik oder die Netto-Rentenversicherung, die mit Aktienanteilen eine bessere Rendite erwirtschaften wollen.

2. Klassische Lebensversicherung

In eine Lebensversicherung kannst du ebenfalls monatlich deine Beiträge einzahlen. Auch gibt es derzeit nur niedrige Zinsen, neben Kosten für die Versicherung. Falls du die Beiträge nicht mehr zahlen kannst oder das Geld früher brauchst als zum Renteneintritt, solltest du auf den Vertrag nicht kündigen. Damit gehen Abschlusskosten verloren und es fällt zudem ein Stornoabschlag an. Stelle entweder einen Antrag auf Beitragsbefreiung oder verkaufe die Versicherung.

Die nullte Säule: Private Altersvorsorge außerhalb der drei Säulen

(Foto: CC0 / Pixabay / Pexels)

Neben diesen Möglichkeiten gibt es noch weitere, wie du für deine Rente privat vorsorgen kannst.

1. Geldanlage in ETFs

Für deine private Altersvorsorge kannst du bereits besteuertes Geld deines Nettoeinkommens in ETFs anlegen, zum Beispiel durch einen ETF-Sparplan. Lediglich deine Zins- und Dividendeneinnahmen und Verkaufserlöse musst du durch die Abgeltungssteuer besteuern lassen. Durch monatliche Einnahmen kannst du dir im Laufe der Jahre Gewinne erzielen, die du für deine Rente benutzen kannst.

Vorteil: Du zahlst niedrige Gebühren. Du bist flexibel und kannst jederzeit an dein Geld kommen. Und du kannst das Geld von zuhause aus ohne Vermittler direkt selbst verwalten.

2. Immobilien

Auch Immobilien bieten je nach Lebenslage eine gute Basis für deine private Altersvorsorge. Das ist besonders dann vom Vorteil, wenn du selbst in der Immobilie wohnst. Wegen der gestiegenen Preise in den letzten Jahren ist Wohnraum jedoch gerade in größeren Städten und Ballungsräumen unbezahlbar geworden.

Vorteil: Wenn die Zinsen niedrig sind und die Preise für Immobilien stabil, dann lohnt sich das Eigenheim im Normalfall bei einer gut kalkulierten Finanzierung.

Nachteil: Derzeit gibt es hohe Immobilienpreise. Mit einer Mietwohnung und Investieren in Geldanlagen hast du womöglich mehr Flexibilität. Du kannst dein Geld so weiter streuen.

Fazit zur privaten Altersvorsorge

Generell ist es wichtig, dass du für deine private Altersvorsorge nicht alles auf eine Karte setzt. Informiere dich über die Bedingungen von Verträgen. Zahle am besten geringe Beträge in verschiedene Töpfe ein, um dich finanziell möglichst abzusichern.

Empfehlenswerte Anbieter: Noch ist der Markt für Anbieter, die dich zu einer privaten Altersvorsorge – die auch noch nachhaltig ist – beraten können, überschaubar. Positiv aufgefallen ist uns bislang u.a. Fairpension aus Berlin, ein (bislang) Zwei-Personen-Unternehmen, das ausschließlich faire Vorsorgeprodukte anbietet und sich im Verantwortungseigentum befindet. Zu Fairpension**

Weiterlesen auf Utopia.de:

- Vermögenswirksame Leistungen anlegen: So funktioniert das Prinzip

- Nachhaltige ETF / ethische ETF: börsengehandelter (Index-) Fonds auch in grün

- Sicheres Surfen: Tipps für Browser, Banking und Datenschutz